落户资讯网落户一对一咨询服务

落户资讯网落户一对一咨询服务

栏目:上海社保 人气:0 时间:2023-11-29 来源:网络

(刚毕业,中部券商投行vs平安养老险总部,该选那个好?)

小弟刚刚研究生毕业,本科数学统计,研究生金融,目前获得某中部券商济南总部投行左边offer右边(承揽承做岗)及平安养老险上海总部左边offer右边(队伍管理岗),正纠结去那个比较适合个人发展,考虑到工作压力和内容以及地域影响,蹲几个大神。

今天我们也来测评一下百岁人生(福享版)

那么百岁人生(福享版)的表现又如何呢?是否能够帮助我们优雅养老呢?话不多说,我们赶紧进入今天的主题

本文内容如下:

?百岁人生(福享版)的投保规则

?百岁人生(福享版)的收益表现

?百岁人生(福享版)的优势和不足

?天眼君小结

一、百岁人生(福享版)的投保规则

百岁人生(福享版)依然是爱心人寿旗下的一款养老年金保险产品,具体的保障内容和投保规如下:

可以看出,百岁人生(福享版)是一款平衡型养老年金保险,没有职业等级限制,最早55岁可以开始领取,领取方式分为月领和年领两种,未领取的年金可以进入现行4.6%的万能账户(年年丰盈终身寿险)或现行4%的累积生息账户,进行二次增值。从首次领取养老年金开始,到79周岁为保证领取时间。

此外,还有一些其他保障权益,如:加保、减保、保单贷款等。

接下来,我们一起看看百岁人生(福享版)的具体实现过程。

1.怎么投保?

百岁人生(福享版)的投保年龄为出生满7天-69周岁(含),这个年龄段确实非常广泛了,70岁之前的老人都能有机会投保。可以选择给自己投保,也可以给子女/配偶/父母投保。交费期间可以选择趸交/3年/5年交期(10年/15年/20年期交已经下架),职业要求1-6类,最低5000元起投,超出部分需要为百元的整数倍。起投门槛相当亲民,对于大多数工薪阶层来说都是可以接受的,不会有太大的压力。

购买百岁人生(福享版)选择趸交方式无需健康告知,期交的单笔投保金额≤200万的也不需要健康告知。对于身体有些小病小痛的人群来说十分友好,可以大胆购买。

如果是期交单笔投保金额>200万的,需要履行如实告知的义务。如果健康告知不符合,保险公司是不承保的。一定要重视如实告知,否则出险后很有可能会被拒赔,损失惨重。

2.怎么领取?

百岁人生(福享版)年养老年金领取起始年龄有55周岁、60周岁、65周岁、70周岁四种,可以选择其中一种作为合同的领取起始年龄,领取方式有月领和年领两种,如果需要变更养老保险金领取方式,可以提出变更申请,保全生效后的下个保单周年日按新的领取方式处理,当前年度仍按变更前的方式处理。

(1)养老年金领取方式为月领,被保险人在每个月生效对应日0时生存的,月领金额=基本保险金额×8.5%

(2)养老年金领取方式为年领,被保险人在每个年生效对应日0时生存的,年领金额=基本保险金额

其中,自首次养老年金领取日(含)起至年满80周岁的首个保单周年日(不含)止为养老年金保证领取期间。也就是说保证领取到79周岁,这就意味着,如果选择55岁开始领取,就可以保证领取25年。

3.资金宽裕后是否能追加保费?

如果资金宽裕,百岁人生(福享版)支持追加保费,具体的加保规则如下:

(1)合同犹豫期后,且在交费期内,前10个保单年度(含)内,在每个保单周年日前30日内可以申请增加保额。

(2)每年仅可申请操作一次加保,每次增加保额的额度不能超过保险单所载的最初基本保险金额的20%。(3)基本保险金额增加部分的保险费仍按被保险人原投保时的年龄计算,需要补交加保前保险费差额。

(4)加保可以通过致电爱心人寿客服咨询办理。

4.如果遇到急需用钱的情况怎么办?

方式一:减保取现

如果急需用钱,百岁人生(福享版)可以通过减保的方式取出现金。具体减保规则如下:

(1)犹豫期过后,可以申请减保取现。

(2)减保后年交保费不能低于5000元,超出部分需要为百元的整数倍,没有取出的部分仍然可以在账户中继续复利增值。

(3)减保可以通过致电爱心人寿客服咨询办理。

方式二:保单借款

值得注意的一点:减保是一定会影响到后续收益的。如果不想减保的话,也可以通过保单借款的形式,临时借用一笔资金作为周转,百岁人生(福享版)具体的借款规则如下:

(1)在合同有效期内,可以申请保单借款,贷款金额不超过合同当时现金价值的80%并扣除各项欠款后的余额。

(2)每次贷款期限不超过6个月:比如您的保单经过时间复利增值后,现金价值有50万,那么想要贷款的话最高能贷出40万。

(3)贷款利率:目前官方公布的保单年化贷款利率为6.0%。

(4)贷款本金和利息需要在贷款到期时一并归还。如果到期未能足额偿还贷款本息,所欠的贷款本息将作为新的贷款本金计息。

(5)当未偿还贷款本息加上其他各项欠款达到合同的现金价值时,合同效力中止。

温馨提示:保单只是作为贷款的抵押物,只要是按时还款,保单的效益不会受到任何影响,这点完全不需要担心。

5.万一人不幸身故了怎么办?

如果被保人不幸身故,会根据被保人身故时间给付不同的赔偿金,具体情况如下:

(1)被保险人在首个养老年金领取日(不含)前身故的:已交保险费或现金价值的最大值

(2)被保险人在保证领取期间内身故的:一次性给付身故保险金=保证领取期间内应给付的养老年金总额(无息)-身故时已给付的养老年金总额

(3)被保险人在保证领取期间届满后身故的:身故保险金为0

以上就是百岁人生(福享版)的整个实现过程。

二、百岁人生(福享版)的收益表现

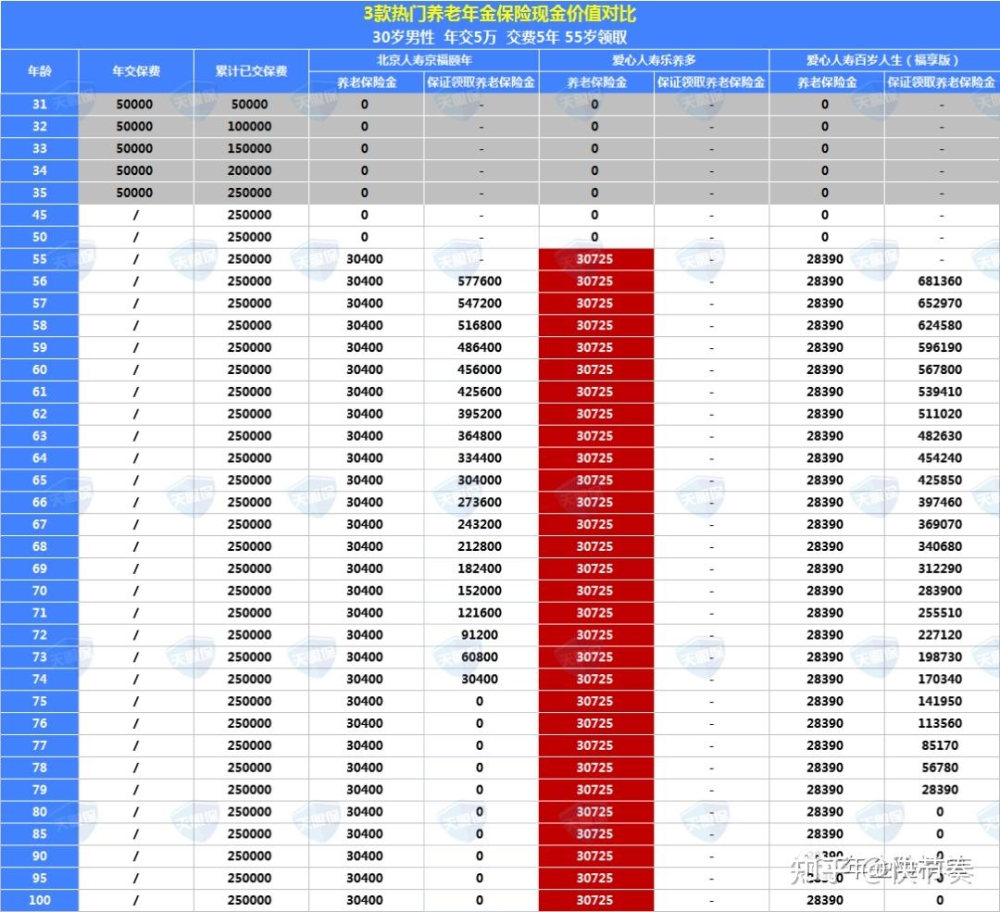

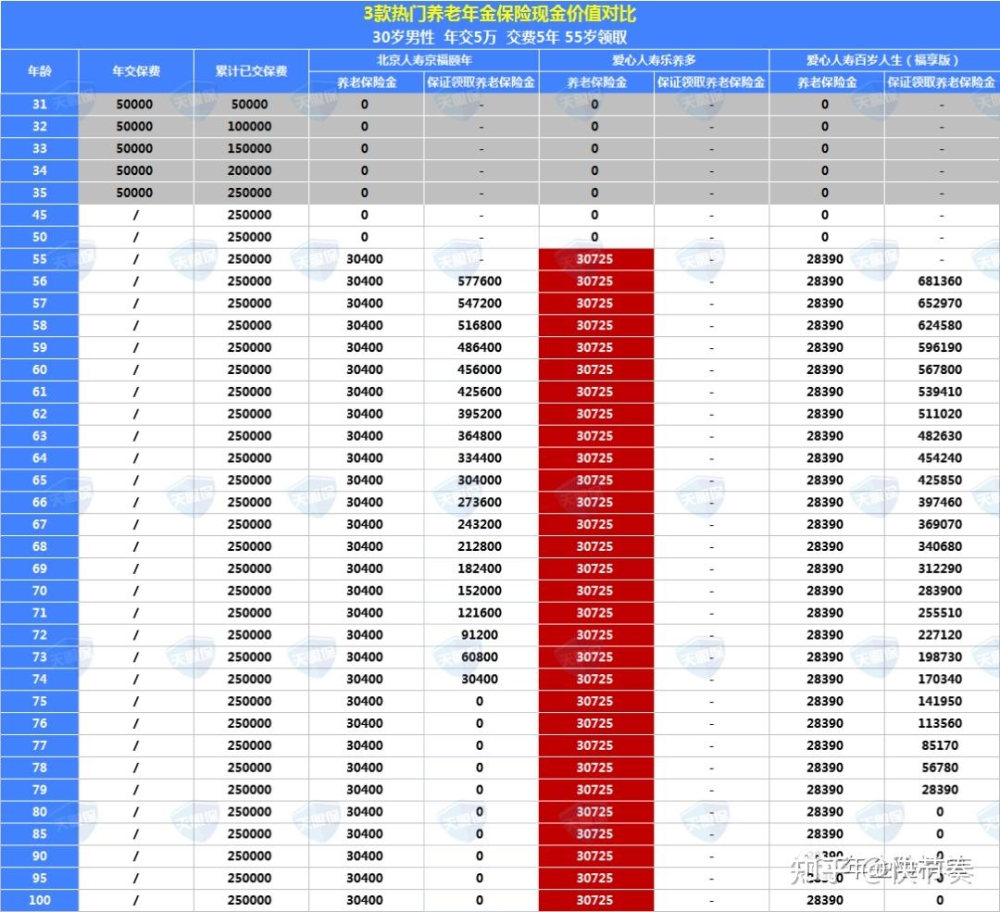

由于百岁人生现在最长交期只能选择5年,那我们就以30岁男性,年交5万,交费5年为例,看看60岁领取、65岁领取的百岁人生(福享版)到底能领多少钱。

(1)60岁领取

可以看出,以30岁男性,年交5万,交费5年,60岁领取为例,百岁人生(福享版)每年可以领到的养老金额为元,保证领取到80岁,60岁开始领取相当于保证领取20年,最少可以领到元,是所交保费的2.8倍。但领取金额并不属于高收益行列。

(2)65岁领取

那么65岁领取的百岁人生(福享版)表现又如何呢?我们来继续对比。

通过对比,同样以30岁男性,年交5万,交费5年为例,65岁领取的百岁人生(福享版)每年可以领到的养老金额为元,保证领取到80岁,65岁开始领取相当于保证领取15年,最少可以领到元,是所交保费的2.9倍。并且65岁领取金额仅次于乐养多位居第二。

综上:百岁人生(福享版)5年交费,保证领取时间越短,领取金额就会比其他产品高。如果选择70岁开始领取,保证领取时间为10年,比其他产品领取的会高很多,不过市面上可以选择70岁的领取的产品也很少。

三、百岁人生(福享版)的优势和不足

我们了解了百岁人生(福享版)的收益表现后,我们再来一起看看这款产品有哪些优势和不足。

1.优势

优势1:现金价值持续终身

百岁人生(福享版)的现金价值能够持续到终身,领取之后,现金价值依然还在,如果需要急用,也可把账户现金价值一次性取出,解决资金周转问题。

优势2:可以搭配万能账户/累计生息账户,二次增值

百岁人生(福享版)未领取的年金可以进入现行4.6%的万能账户(年年丰盈终身寿险)或现行4%的累积生息账户,进行二次增值。

优势3:保证领取时间越短收益越高

通过我们刚刚的对比,百岁人生(福享版)5年交费,保证领取时间越短,领取金额就会比其他产品高。从65岁开始领取,优势就已经很明显了,如果选择70岁开始领取,保证领取时间为10年,比其他产品领取的会高很多,不过市面上可以选择70岁的领取的产品也确实不多。

2.不足

当然,每一款保险产品都不是完美的,有亮点的同时也一定存在不足,那么百岁人生(福享版)有什么不足呢?

不足1:最长只能支持5年交

受互联网新规的影响,百岁人生(福享版)10年/15年/20年期交已经下架,现在只能选择趸交/3年/5年交。

不足2:55岁开始领取收益表现一般

如果选择55岁开始领取,就可以保证领取25年。保证领取时间越长,养老金的领取会越低;因此,选择55岁领取,百岁人生(福享版)会比保证领取20年的产品的养老金要低。具体低多少呢?我们以同样可以男性55岁开始领取的北京人寿京福颐年作对比。

30岁男性,年交5万,交费5年,55岁开始领取,乐养多是当之无愧的收益之王,每年可以领取元,京福颐年第二,每年可以领取元,而百岁人生(福享版)每年只能领取元,差距确实明显。

保通君小结

测评了这么多,相信大家对百岁人生(福享版)的各项表现都有了一个全面的了解,那么对于爱心人寿是一家怎样的保险公司是不是也很关心呢?这里呢,保通君反复强调,挑选保险重点看产品,各大保险公司都是受国家监管,都是放心靠谱的。

整体来说,百岁人生(福享版)对于5年交期,保证领取时间越长,养老金的领取会越低,55岁领取,会比保证领取20年的产品的养老金要低,60岁领取,和其他产品差异不大,从65岁开始领取,领取金额就会比其他产品高,最晚可以选择70岁开始领取。兼顾生存和身故保障,保单现金价值持续终身,综合测评,如果您需要一份各方面表现都比较平衡的养老储蓄,那么百岁人生(福享版)是个合适的选择!

但是对于想要追求高收益的人群,这款产品就满足不到了。

想了解更多养老年金测评,记得关注我,或者留言咨询哦,每天都有干货分享!

也可以添加下方的专业保险老师,为你提供专业的1V1答疑解惑,只解答疑问,不推销产品,大家可以放心添加,免费进行保单测试和产品测评哦,也可为您定制专属家庭保障方案!

扫描上面二维码,微信咨询

落户咨询热线:13671738356

公司地址: 上海市徐汇区虹桥路777号汇京国际广场

声明:本站部分内容和图片来源于互联网,经本站整理和编辑,版权归原作者所有,本站转载出于传递更多信息、交流和学习之目的,不做商用不拥有所有权,不承担相关法律责任。若有来源标注存在错误或侵犯到您的权益,烦请告知网站管理员,将于第一时间整改处理。管理员邮箱:y569#qq.com(#转@)